矯正治療の医療費控除には確定申告が必要

医療費控除は自分で動かない限り、自動的に戻る事はありません。必ず申請をしましょう!

医療費控除とは?

その年の1月1日から12月31日までの間に自己又は自己と生計を共にする配偶者やその他の親族のために医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額の所得控除を受けることができます。これを医療費控除といいます。

【情報】医療費控除につて/国税庁よより

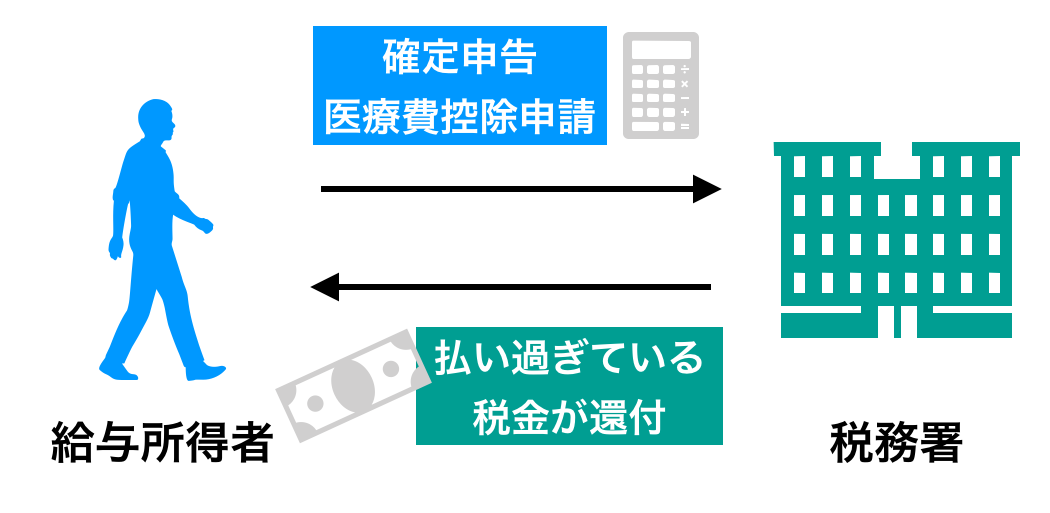

<払った税金が還付される仕組み>

美容目的だとNGなのですが、病気の治療目的ならOKです。では歯列矯正治療はというと、基本的にはOKです。これは噛み合わせが悪いことが病気の一つと考えられているからです。歯並びが崩れている場合は、噛み合わせも崩れている場合が多いため、矯正歯科治療はほぼ対象になります。

(かみ合わせを治さない部分矯正治療などは厳密には対象外になる事があります。)

医療費控除でなぜ治療費が抑えられるの?

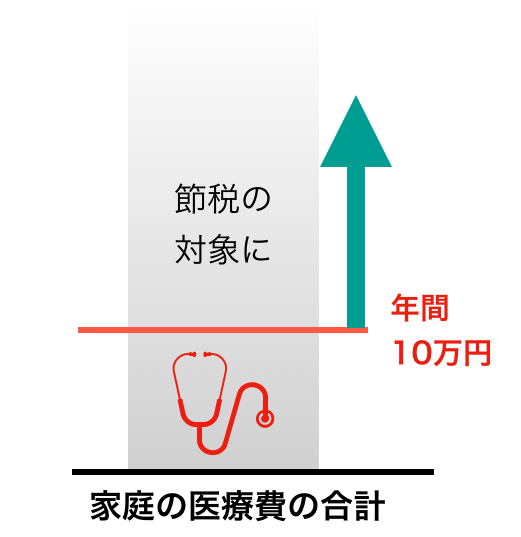

一年の医療費の総額(交通費なども含む)が10万円を越えると、超えた分は税金の控除が受けられるシステムです※。所得控除の限度額は200万円までとなっております。つまり、一旦支払った治療費のいくらかは後で戻ってくるか、税金が安くなるわけです。これは結果的に治療費を抑えられる事になります。また、これは同一生計の家族全員の医療費を合算できます。

※総所得金額が200万円未満の方は総所得金額の5%以上を超えた分になります。

<同一家計であれば、まとめる事ができます>

実際の計算例

<まずは課税所得を確認しましょう>

<中学生の娘さんが矯正治療を開始した場合>

娘さんの矯正治療費80万(一括支払い)

父親の虫歯の自費治療8万

母親の医科での年間の健康保険適応医療費2万

80万+8万+2万=90万

90万-10万=80万

→80万円分父親の所得から税額控除が受けられます。

世帯主の父親が課税所得500万円(年収700万円)のサラリーマンであった場合、約16万円(所得税率20%)近く、既に給与から源泉徴収されている所得税が戻ってきます。さらに、次年度の住民税も総額8万円(住民税率10%)ほど安くなります。結果的に治療費の24%近くが戻ってきたイメージです。

注)課税所得とは、年収ではありません。所得金額から給与所得控除や保険料などを引いた後の額になります。

医療費控除の手続きの仕方は?

まず、サラリーマン家庭の方は、申請する方が職場で年末調整ではなく、確定申告を申し込み源泉徴収票をもらいます。そして、家庭の1年分の医療費の領収書を集めます。交通費も申請する場合はノートの記録を用意しましょう。領収書は紛失した場合、再発行をしてくれない医院もありますので注意して下さい。

(現在は、医療費控除の明細のみでも可能になりました)

確定申告期間にお近くの税務署に行って申請して下さい。可能であれば還付金振込み用の銀行通帳も持参した方が良いです。手続きは1日で終わります。ご家族が代理人となっても大丈夫です(本人の実印必要)。

当院で、既に矯正歯科治療を始めている方には必ず説明していますが、忘れてしまう事があります。「矯正治療を開始した翌年は確定申告」と必ず覚えておきましょう。毎年2月の中旬から3月中旬までは期限になっています。

よくある質問

Q.医療費控除と高額療養費制度の違いは?

よく勘違いされるのですが、歯列矯正治療は高額療養費制度は適応ではありません。高額療養費制度は健康保険適応の医療費が月一定額を越えると、その分が支給される制度になります。

Q.医療費が自動で還付されるって事ですか?

医療費控除は節税制度です。払った治療費が還付されるわけでなく、その分、

お支払いする所得税・住民税が少し安くなる制度です。源泉徴収されている場

合は、すでに前納している税金が還付されます。

Q.セルフメディケーション税制と併用できますか?

セルフメディケーション税制とは、一定のスイッチOTC医薬品の購入合計額が年間12,000円を超える時88.000円まで所得控除が受けられる制度です。医療費控除を申請する場合は、適応する事はできません。

知ってお得な医療控除のポイント

■治療費が分割支払いの場合

お支払いが年度をまたぐと、年度を分けて申告しなくてはなりません。そうすると、10万円を超えた医療費が控除になりますので、2回に分けると1年あたりの医療費が減り、控除額も減ります。

■デンタルローンの場合

分割支払いと一見同じように見えますが異なります。ローンの場合は契約し入金が確認した時点で発行するため、治療を開始した年度で治療費の全てを医療費控除に使う事ができます。

■共働きの世帯の場合

収入の高い方で申請をした方が多くの控除が受けられます。

■さかのぼり申請

実は5年前まで過去の医療費を申請できます。ただし、過去の源泉徴収票の申請が職場で必要です。また、確定申告されている場合、やり直しをする必要があります。

■住宅ローン控除との併用

住宅ローン控除は減税なので場合によっては所得税0円になる事もあります。ただし住民税は住宅ローン控除では0円にはなりませんので、これを医療費控除で下げる事が可能なので申請の価値はあります。

■高額療養費制度・出産一時金など申請している場合

医療費を他の制度ですでに他の制度で還付されている場合は、差し引きした実際の支払い額のみが適応されます。

【記事執筆者の略歴】

牧野 正志

徳島大学歯学部卒業 (2006)

東京歯科大学 歯科矯正学講座 研修課程修了 (2010)

まきの歯列矯正クリニック開設 (2012)

日本矯正歯科学会 認定医・臨床医